Как и почему отказывают в ипотеке?

Кредиты банкам нужны, это факт. Но не всем они выдадут заветные деньги в долг — ведь он, как известно, платежом красен. И не все заемщики могут адекватно оценить, готовы ли они ежемесячно выплачивать нужную сумму. Поэтому банковские сотрудники сами проверяют клиента на платежеспособность.

В каких случаях вам не одобрят кредит, рассказывает Татьяна Решетникова, заместитель руководителя ипотечного департамента федеральной риелторской компании «Этажи».

7 ипотечных грехов

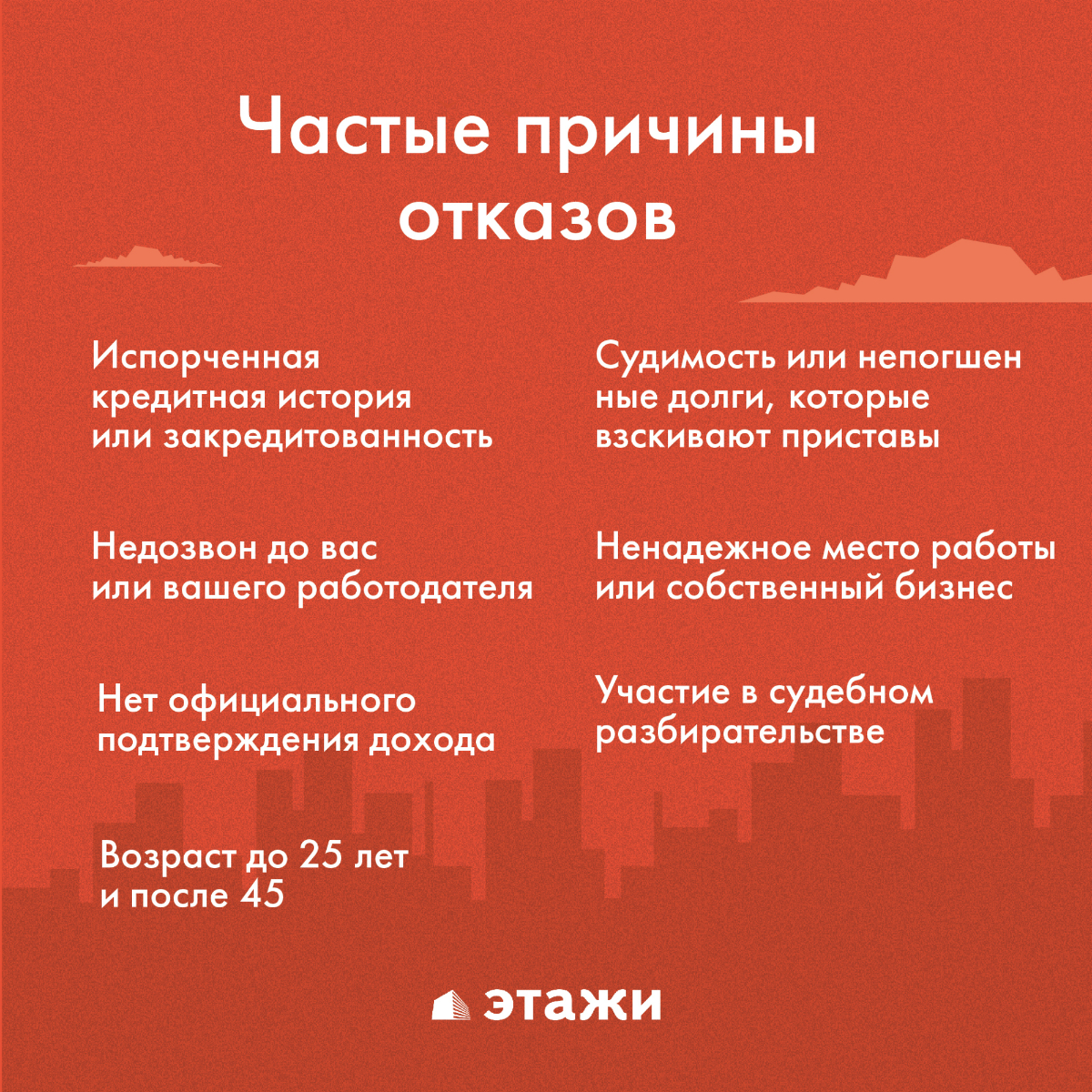

«Есть семь самых распространенных «маячков», на которые реагирует андеррайтер — человек, который оценивает кредитную заявку. Одна из очевидных проблем — испорченная кредитная история или «закредитованность». Например, вы уже пару раз не выплачивали платежи в другом банке или на вас оформлено десять займов. Если у вас вообще нет кредитной истории — не страшно, по этой причине банки почти никогда не отказывают, но могут одобрить кредит в небольшом размере», — рассказывает Татьяна Решетникова.

Ставить «красивую» цифру в статье «Доход» тоже не надо: банк легко проверит реальную зарплату — позвонит в бухгалтерию, проверит отчисления в Пенсионный фонд. Также банку не понравится, если аналитик не дозвонился до вас или вашего работодателя — всегда указывайте работающие номера телефонов! Кстати, работа может вас подвести, если специалист банка посчитает, что предприятие нестабильное (не выплачивает вовремя зарплату, может обанкротиться или сократить вашу должность).

Здесь вы можете оформить кредит с высокими шансами на одобрение

«Иногда обидно молодым специалистам: ребята в 22-25 лет уже давно работают, завели семью, ждут ребенка и нуждаются в жилье. Но из-за возраста они находятся в зоне зарплатных рисков — кстати, как и возрастные заёмщики. Также в кредите на жилье могут отказать индивидуальным предпринимателям», — уточняет Татьяна Николаевна.

Интересный момент: заемщик с идеальными параметрами может получить «нет» из-за того, что участвует в судебной тяжбе. «Но я же не преступник!», — говорит клиент. Увы, даже если вы свидетель, придется подождать завершения суда. А если у вас была судимость или есть задолженность, которую пытаются взыскать судебные приставы, лучше сразу обратиться к специалисту. Правда, в этом случае кредит обойдется дороже.

Как повысить шансы, если подаете заявку самостоятельно

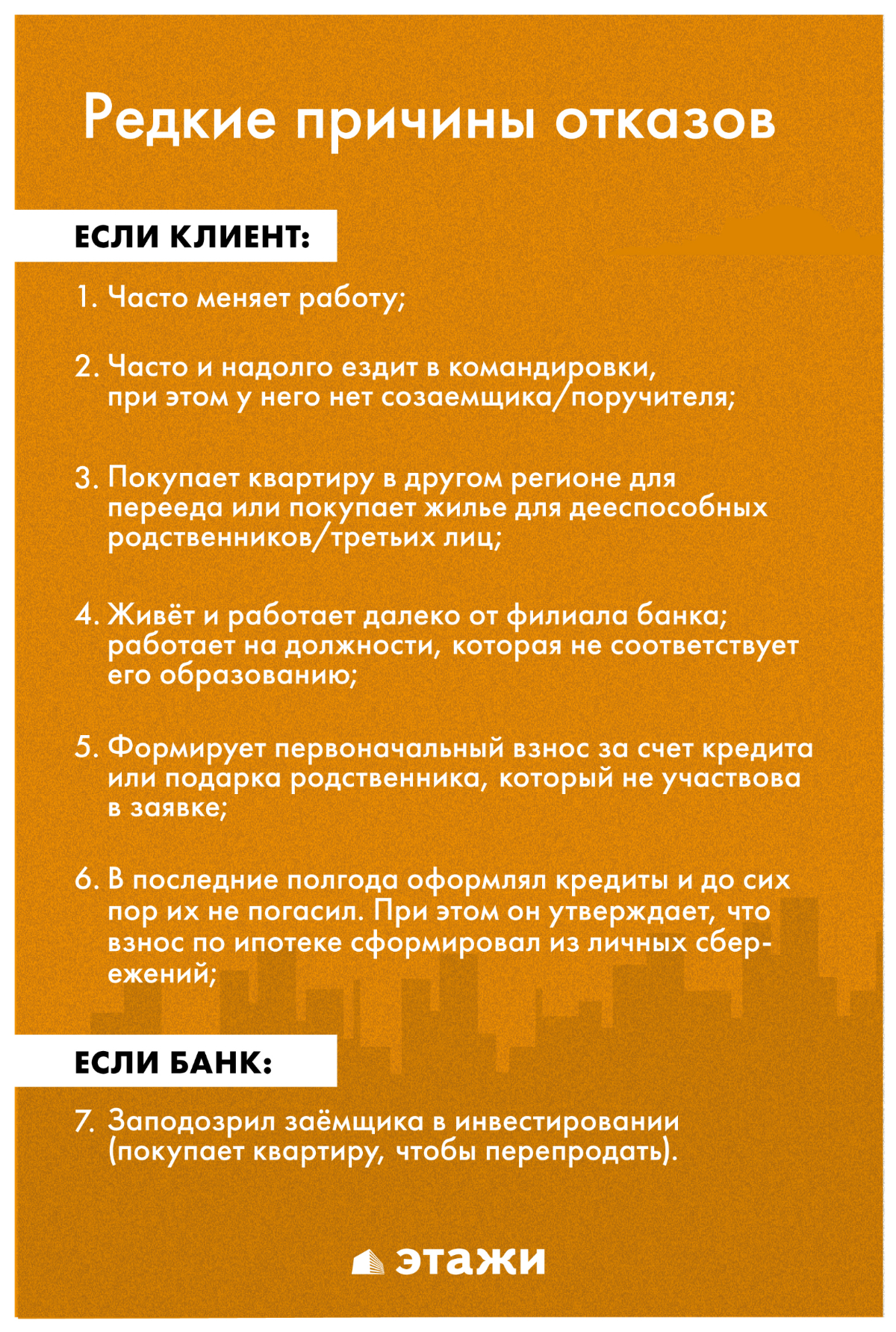

Отправляйте заявки в банки по очереди. Если приходит отказ, выясняйте причину. Правда, наверняка сделать это не получится: банк не объясняет свои решения физлицам, придется анализировать заявку самостоятельно. Нашли сомнительные места? В следующей заявке другому банку исправьте их. Дело тут не в обмане: вы можете вспомнить, что поставили лишнюю галочку или заполнили документ неразборчиво. Главное, после отказа не брать «тайм-аут»: вряд ли через полгода вы станете более привлекательным заемщиком. Если есть реальные кредитные проблемы, решайте их и отправляйте новые анкеты.

Как повысить шансы, если подаете заявку с брокером

Со специалистом вы совместно выбираете тактику подачи заявок — по очереди или всем сразу. Если приходит отказ, брокер узнает причину — своим партнерам банк предоставляет больше информации. Брокер анализирует ответ банка и дает клиенту рекомендации.

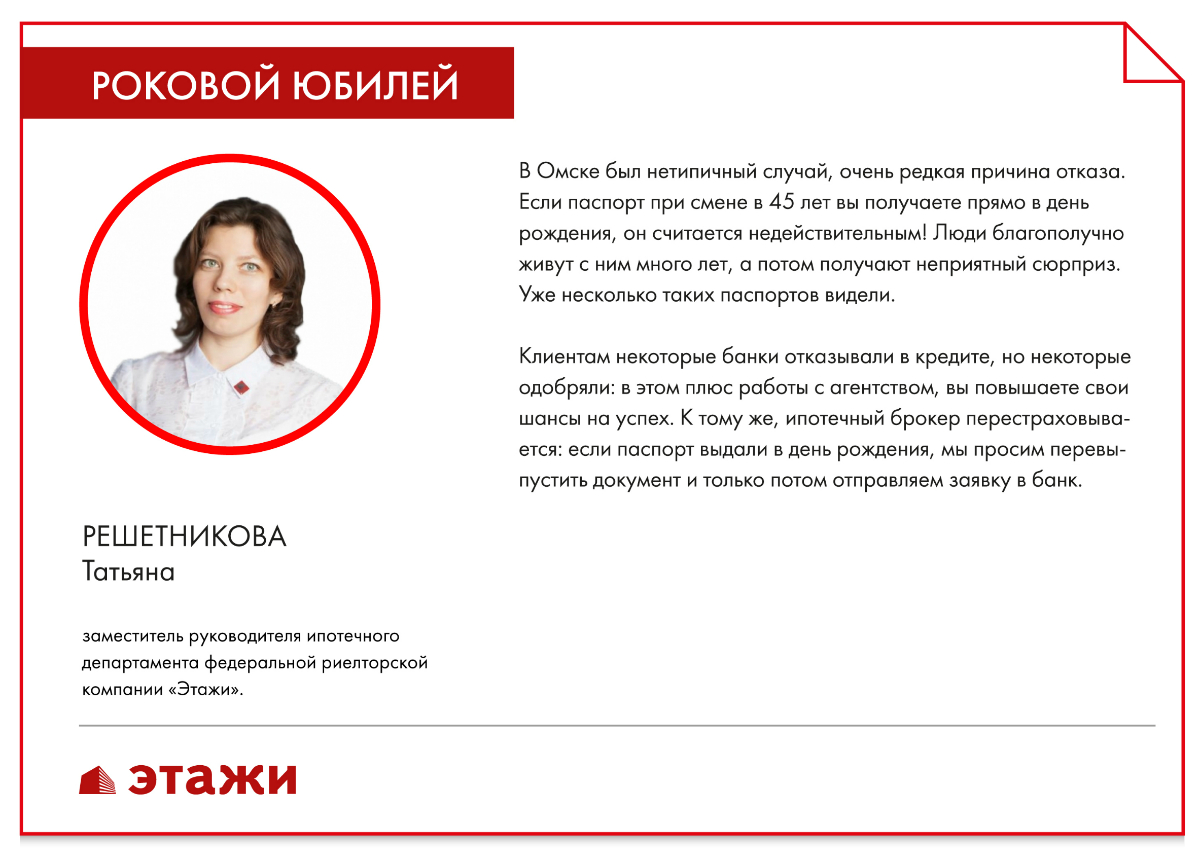

«Бывают отказы из-за технических ошибок. Они исправляются всего одним звонком специалиста в банк. Есть отказы из-за ошибок в кредитной истории или базе судебных приставов: таким клиентам мы тоже можем помочь», — рассказывает Татьяна Решетникова.

Как продать квартиру с ипотечным обременением?

Материал предоставлен АН «Этажи»